- Miércoles, 12 de julio de 2023

Macro Journal

ocurriendo ahora

Prefácio

La sección Macro Geopolítica ofrece una breve panorámica de la economía china -en particular del sector automovilístico- y del «motín» que estuvo a punto de producirse en Rusia.

La sección Macroeconomía presenta una panorámica de la inflación, los tipos de interés, la liquidez y una atención especial al gran primer semestre del año en los mercados de capitales.

Por último, la sección de Entretenimiento ofrece sugerencias de películas, documentales y libros para el mes de julio.

Macro Geopolítica

CHINA

A finales de 2022, en medio de protestas generalizadas, el gobierno chino abandonó la política de «COVID CERO» e inició el proceso de reapertura. Sin embargo, la recuperación ha sido bastante lenta y el sector inmobiliario, uno de los principales motores económicos en el pasado, se encuentra en franco declive.

En general, en este momento hay una historia de dos chinas: una de demanda interna más bien débil y otra de fuerte oferta en el mercado exterior.

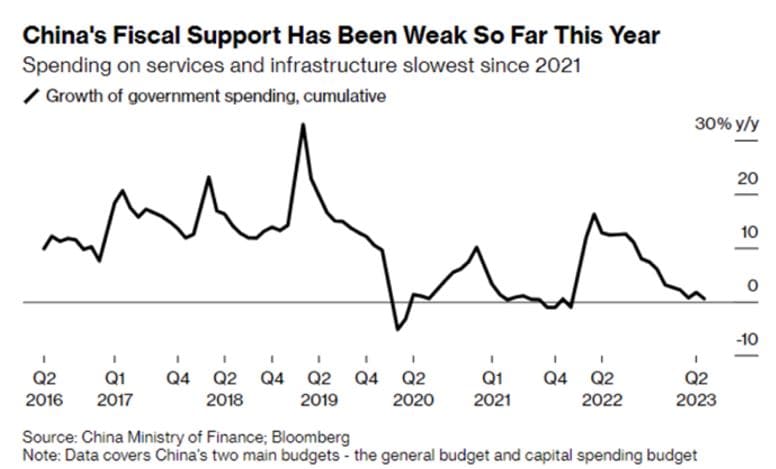

Esta divergencia es atribuible en gran medida a la actual política fiscal del país. Mientras EE. UU. inunda su sector privado con déficits fiscales, el gigante asiático ha sido más comedido fiscalmente. Durante todo el periodo de pandemia/bloqueo, no han recurrido a un gasto fiscal agresivo e, incluso en medio de una tibia recuperación, aún tardan en hacerlo.

Si en algún momento recurren al estímulo fiscal para combatir el estancamiento económico, el efecto sobre la renta variable china y los mercados emergentes en general (más construcción china, más consumo chino, etc.) debería ser potente. Mientras mantengan el status quo, es probable que la crisis persista, a pesar de la fuerte base industrial exportadora.

- * El apoyo fiscal de China ha sido escaso en lo que va de año.

Foco total en las exportaciones

Seguramente se habrá dado cuenta de la cantidad de nuevas marcas chinas de automóviles que ocupan los pasillos de los centros comerciales y los concesionarios de su ciudad. No se alarme: es un fenómeno mundial.

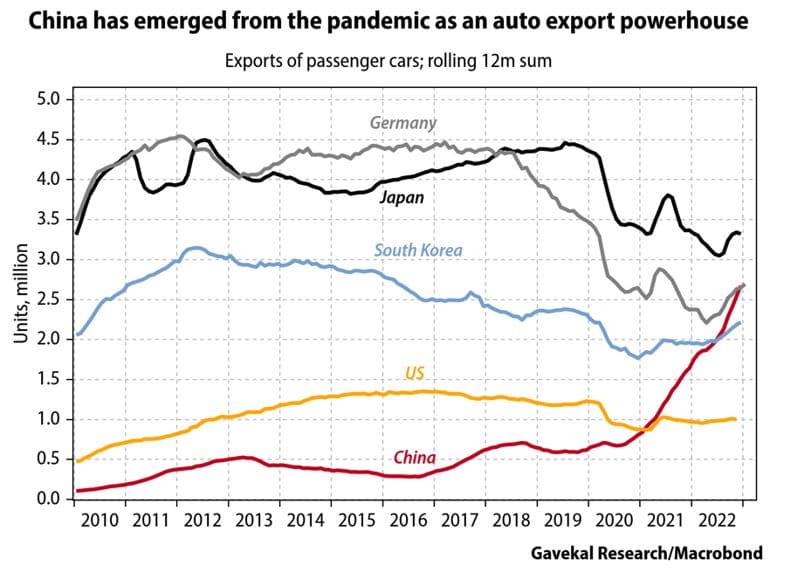

¡China acaba de convertirse en el mayor exportador de automóviles del mundo!

- Detalle: antes de la pandemia, el país ocupaba la modestísima quinta posición del ranking; muy por detrás de alemanes, japoneses y surcoreanos (imagen inferior).

En poco más de tres años, el mercado automovilístico chino ha pasado de ser un mero actor secundario para convertirse en uno de los principales, y ahora satisface gran parte de la demanda mundial, especialmente de vehículos eléctricos.

«Las exportaciones chinas de automóviles en el periodo enero-marzo de 2023 se dispararon un 58% interanual, hasta 1,07 millones de unidades exportadas en un solo trimestre», según la Asociación China de Fabricantes de Automóviles.

- *La línea roja demuestra el crecimiento explosivo a partir de 2020

Un escéptico puede decir que los autos chinos son percibidos como de baja calidad, pero, vale la pena recordar, los autos surcoreanos se enfrentaron inicialmente a este estigma y hoy compiten sólidamente en el mercado.

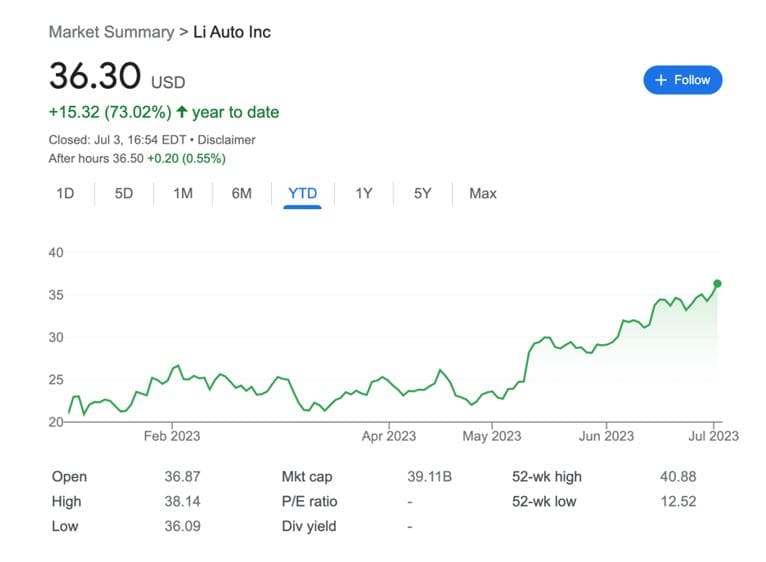

El salto de calidad de los carros chinos es asombroso. Fabricantes de automóviles como BYD y LI XIANG están a la altura de algunas de las marcas más lujosas del planeta, incluida Tesla.

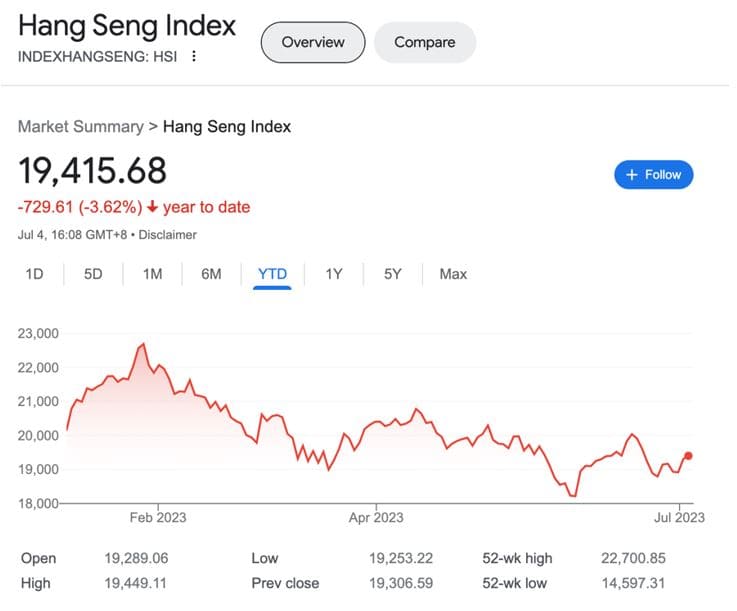

Como curiosidad: a pesar de un año muy malo para la bolsa china (imagen 1); las empresas automovilísticas se han revalorizado sorprendentemente (imagen II).

- *La bolsa china baja un -3,62% en el año (imagen 1).

- *Las acciones de Li Xiang suben un impresionante +73,02% interanual (imagen II).

- *Un automóvil es el segundo deseo más importante de las personas, sólo es superado por el sueño de poseer una casa propia.

Pero ¿qué ha ocurrido?

En las dos últimas décadas, uno de los objetivos de China ha sido ascender en la cadena de valor. Empezaron exportando artículos muy baratos, pero han aumentado su destreza industrial y técnica para captar mercados de exportación con mayor valor añadido.

La aparición de un segmento serio de exportación de automóviles es un ejemplo del éxito de esta estrategia.

China produce más electricidad que ningún otro país, explota la mayor base industrial existente, es el mayor importador mundial de materias primas y produce más acero que todos los demás juntos. Por último, en 2023 habrán alcanzado la siguiente etapa en la fabricación y exportación de productos industriales a gran escala: automóviles completos.

Una cosa es fabricar muñecas de plástico, ropa barata o partes de productos inacabados; otra muy distinta es dominar la demanda mundial de automóviles.

Ser una potencia en exportación de automóviles permitirá al gobierno chino avanzar en su programa de internacionalizar su moneda como medio de pago.

Si alguna vez te has preguntado: «¿Qué harían los países con las reservas de yuanes? “.

Invertir en vehículos de última generación me parece un buen destino.

El teatro ruso

Un antiguo analista de la CIA ha afirmado que Vladimir Putin «orquestó» el golpe de Estado con el jefe mercenario del Grupo Wagner, Yevgeny Prigozhi, en una clásica falsa bandera para hacer creer a Occidente que su ejército había sido debilitado.

Rebekah Koffler dijo en una entrevista con Fox News que el golpe se escenificó como una forma de que el líder ruso aumentara su poder político y, con el tiempo, ganara impulso, movilizara un reclutamiento adicional y reactivara su ofensiva en Ucrania. ¿Será así?

No estoy de acuerdo.

En mi opinión, Putin se ha visto personalmente sacudido y es más vulnerable que en ningún otro momento de sus dos décadas de gobierno en la Federación Rusa.

Piense conmigo: ¿Qué sentido tiene pronunciar un contundente discurso nacional el sábado por la mañana (24/06) en el que menciona dos veces la «traición«, califica los hechos de «motín interno» y «puñalada por la espalda», para horas después indultar a todos los responsables?

Para los que no hayan seguido los detalles, he aquí un resumen del acuerdo que impidió que continuara la rebelión:

- se permitió a todos los mercenarios del grupo Wagner regresar a sus bases y firmar contratos con los militares rusos,

- todos los cargos criminales contra Prigozhin, el jefe del grupo Wagner, fueron retirados y fue «transferido» a Bielorrusia.

Básicamente, el acuerdo va absolutamente en contra de todo lo que, horas antes,

Vladimir Putin aseguró que haría con los traidores de la nación.

Después de todo, ¿qué clase de mensaje envía todo esto a sus innumerables oponentes? ¿De fuerza? ¿De un líder que controla la situación?

Lo dudo mucho.

En mi opinión, esta «casi» revuelta/rebelión puso de manifiesto la debilidad de las fuerzas de seguridad rusas y demostró la incapacidad de Putin para utilizar su autoridad a tiempo para repeler una amenaza interna y erosionó aún más su monopolio de mando.

Macroeconomia

BREVE RETROSPECTIVA

Los inversores empezaron el año preguntándose si la economía mundial estaba a punto de sufrir un aterrizaje brusco (que presionaría a los bancos centrales a empezar a recortar las tasas de interés) o si lograría un «aterrizaje suave».

Se preveía que muchas economías entrarían en recesión a finales de 2022 o principios de 2023 y que la inflación se enfriaría rápidamente.

El resultado hasta ahora ha sido la prolongación de la inflación y el retraso de la recesión. La inflación ha tardado más en bajar de lo que muchos pensaban, pero, además, el potencial de recesión sigue adelantándose trimestre a trimestre.

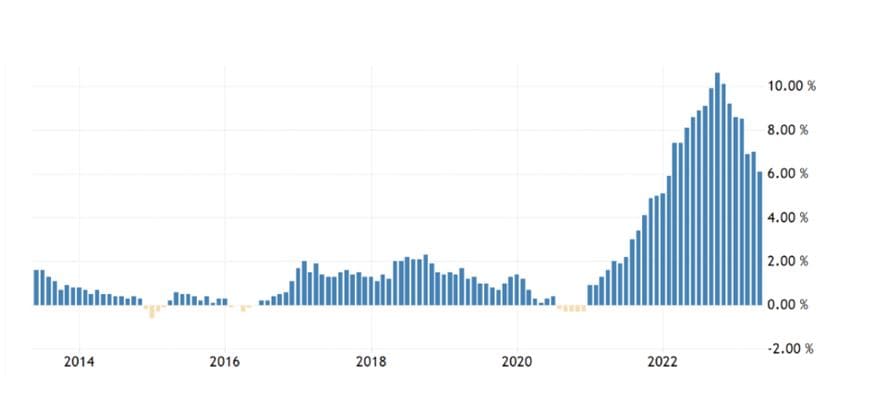

INFLACIÓN

La inflación ha caído significativamente en la mayoría de los países, y la reducción de los precios de la energía y las materias primas ha desempeñado un papel importante. Lamentablemente, la inflación subyacente no está disminuyendo tan rápidamente (debido a insumos como la vivienda y los alimentos), lo que significa que los tipos podrían tener que mantenerse elevados durante más tiempo.

A continuación, la inflación de la zona euro muestra que se mantiene muy por encima de los máximos recientes:

Algunos países han frenado las subidas de los tipos de interés, pero parece que el Reino Unido y Europa tendrán que seguir adelante. Los analistas y algunos inversores apuestan por que los tipos bajarán pronto, mientras que los comentarios de los banqueros centrales (y los datos de algunas economías) sugieren que aún queda mucho camino por recorrer antes de que veamos tipos más bajos.

BOLSA DE VALORES

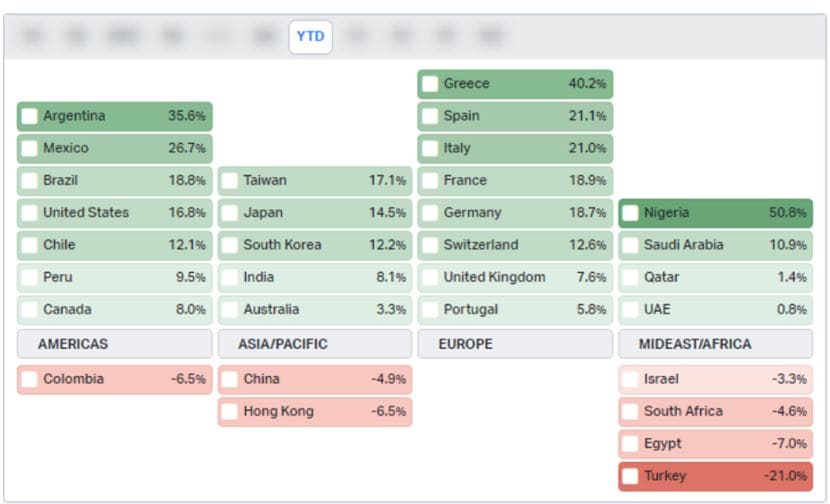

¡Vaya cierre de primer semestre! Tras un año muy duro para la renta variable en 2022, este repunte en los 6 primeros meses de 2023 ha supuesto un alivio para muchos inversores.

Destacamos positivamente las bolsas de Argentina, México y Brasil, que suben respectivamente (+35,6%), (+26,7%) y (+18,8%) en el año.

- *Datos calculados al cierre del semestre (30/06/2023).

En Europa, Grecia dominó las subidas, con un impresionante +40,2%.

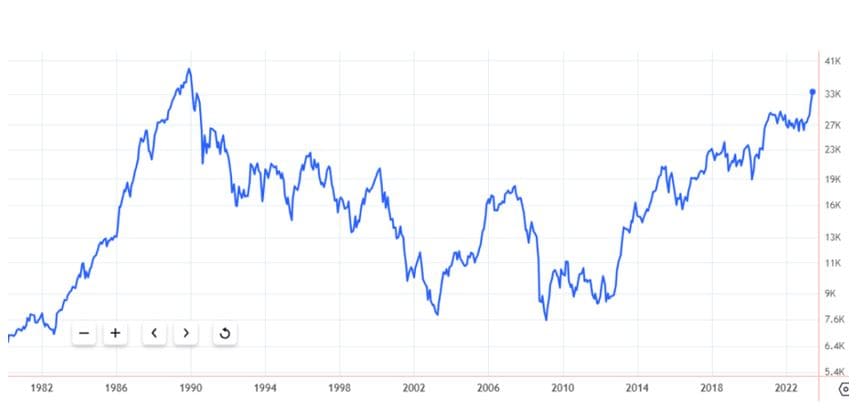

En Asia, la mayor sorpresa es sin duda la bolsa japonesa, que supera los 33.000 puntos por primera vez desde 1990.

El aspecto negativo más destacado es la bolsa china, que ha bajado un -4,9% en el año.

- * El índice Nikkei 225 alcanzó su nivel más alto en 33 años.

SECTORES CON MEJORES Y PEORES RESULTADOS

En el último Macro Journal mencioné que la mayor parte de la fuerza reciente del S&P500 se debe a sólo 15 acciones. Para tener una perspectiva diferente, he aquí el rendimiento de los valores del Dow Jones en lo que va de año. De los 30 valores del índice, sólo 13 han subido más que a finales de 2022 y sólo 5 han subido más de un 10%.

Los mejores del semestre:

1-lugar: Casi todas las empresas con una estrategia de Inteligencia Artificial, con Nvidia a la cabeza (+194% en lo que va de año).

2-lugar: Los sectores de telecomunicaciones y consumo discrecional suben un 36% y un 29% respectivamente, en gran parte gracias al rendimiento de Alphabet, Meta, Amazon y Tesla.

3-lugar: El sector del lujo también registró mejores resultados, y la francesa LVMH -propietaria de la marca Louis Vuitton- se convirtió en la empresa más valiosa de Europa.

4-lugar: Japón vuelve a estar en el punto de mira de los inversores ahora que el índice Nikkei 225 se acerca a su máximo histórico de 1989.

Lo peor del semestre:

1-lugar: Los valores energéticos (petróleo) y de servicios públicos de EE.UU. están bajo presión tras su buen rendimiento en 2022.

2-lugar: China. La recuperación del mercado bursátil chino se tambaleó a principios de año, ya que los datos mostraron que el crecimiento económico del país se estancó.

3-lugar: Los commodities están teniendo un año miserable y en promedio han acumulado pérdidas del 20% sólo este año.

4-lugar: El oro también está teniendo un desempeño decepcionante en 2023.

A pesar del entusiasmo de los medios de comunicación sobre un nuevo mercado alcista, es importante tener en cuenta el entorno completamente diferente y desafiante en el que vivimos. En enero, Howard Marks, mencionó en una de sus famosas cartas lo siguiente:

«la baja inflación y el descenso de los tipos de interés han sido el principal motor de los fuertes rendimientos de la renta variable en las últimas cuatro décadas. Ahora podríamos estar entrando en un periodo en el que las tasas son más altas, en promedio, y ya no bajan persistentemente».

Es la verdad más pura.

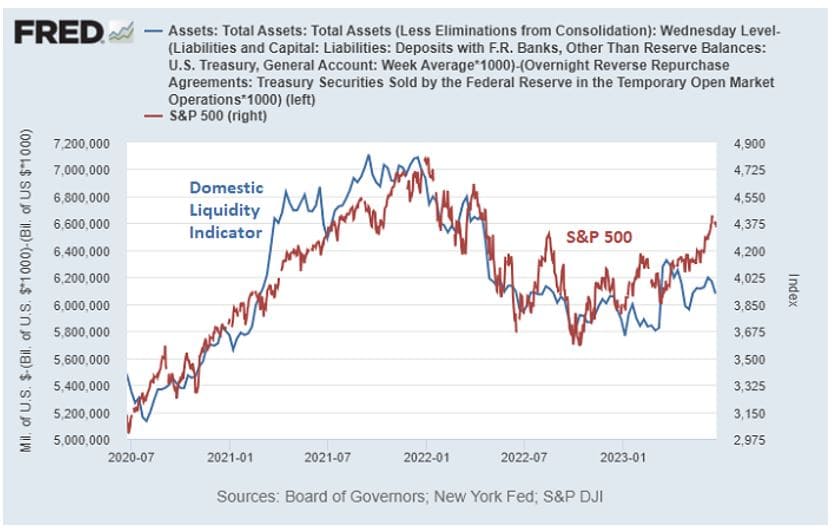

*liquidez en azul y bolsa de valores en rojo.

LIQUIDEZ EN LOS MERCADOS

La liquidez es uno de los principales motores a medio plazo tanto de los activos financieros como de la propia economía.

Las valoraciones, el crecimiento estructural y los factores macroeconómicos sirven de base a mis opiniones a largo plazo sobre diversas clases de activos, pero en los últimos años, la liquidez ha sido el motor de los mercados en prácticamente todas las situaciones.

Recapitulemos:

- Desde marzo de 2020 hasta finales de 2021, el mercado estuvo bajo un régimen pro-liquidez muy positivo para la mayoría de los activos. La Reserva Federal, en particular, inyectaba cantidades masivas de liquidez que, combinadas con el estímulo fiscal, creaban un entorno de mercado extremadamente favorable.

- Desde principios de 2021 hasta septiembre de 2022, el mercado estuvo bajo un régimen de liquidez muy negativo, que fue bajista para la mayoría de los activos. La Reserva Federal estaba llevando a cabo un endurecimiento cuantitativo y el Tesoro también estaba reponiendo su Cuenta General. El mercado de renta fija estadounidense perdió liquidez, el mercado bursátil se desplomó y el índice del dólar tocó techo.

- De octubre de 2022 a mayo de 2023, el mercado estuvo bajo un régimen de liquidez prácticamente estable. La Reserva Federal seguía haciendo un endurecimiento cuantitativo (negativo para la liquidez) y el Tesoro compensaba rápidamente reponiendo liquidez al sector financiero (Reverse Repo). La caída del índice del dólar también fue muy buena para la liquidez mundial. Varios activos se vieron impulsados y volvieron a subir.

Ahora, las perspectivas de liquidez son mucho más sombrías.

De enero a mayo de 2023, el Tesoro compensó la reducción de liquidez de la Fed con sus reservas de efectivo y así tuvimos una situación de liquidez estable. Lo hizo por dos razones: la crisis de los bancos regionales y el estancamiento en el Congreso sobre el aumento del techo de la deuda (debt ceilling).

Una vez superado el techo de deuda y estabilizada la situación del sistema financiero, es probable que el Tesoro retire liquidez del mercado mediante la reconstitución de sus reservas de efectivo.

ENTRETENIMIENTO

Las indicaciones de la sección de entretenimiento no están necesariamente relacionadas con los mercados de capitales y las inversiones. La intención es ofrecer pocas pero valiosas sugerencias.

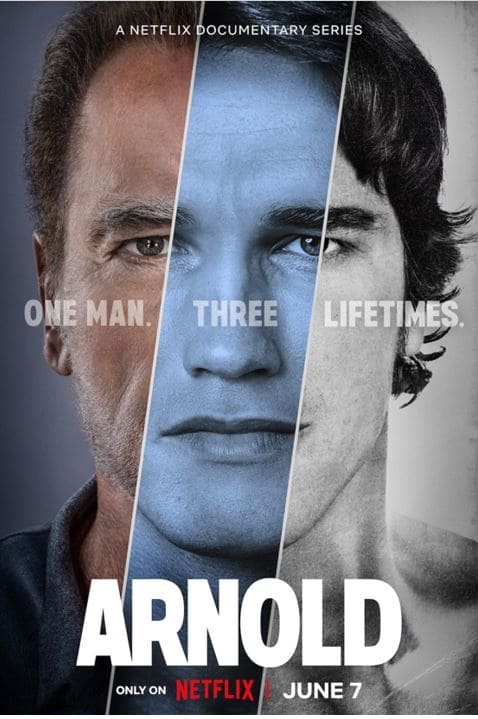

DOCUMENTAL

ARNOLD

Documental sobre la vida de Arnold Schwarzenegger. Dividido en 3 episodios (los años de culturismo; los años de estrellato cinematográfico; su exitosa entrada en el mundo de la política como gobernador de California), revela muchos hechos e historias interesante y a veces desconocida, sobre su improbable ascenso a la cima del éxito. Está disponible en el catálogo de Netflix.

PELÍCULA

JOHN WICK 4

John Wick 4 (Baba Yaga). La mejor película de acción en mucho tiempo. Las 4 películas de la saga John Wick son excelentes y esta última es quizás la mejor. Merece la pena verla. 94% de aprobación en Rotten Tomatoes y 7,9 en IMDB.

Un gran abrazo,

Gustavo Rigon

Julio 2023

Contacto

- Av. Mauro Ramos, 1512 - Centro, Florianópolis - SC, 88020-302, Brasil

- [email protected]

Links úteis

Descargo de Responsabilidad

ActivTrades Corp es una entidad debidamente registrada en la Mancomunidad de las Bahamas (“Bahamas”) con el número 199667(B), con domicilio social en 209 & 210 Church Street, Standyport, P.O. Box SP 64388, Nassau, Bahamas, autorizado y regulado por la Securities Commission of the Bahamas (SCB), que es signataria del Memorando de Entendimiento Multilateral de la Organización de Comisiones de Valores (IOSCO). ActivTrades Corp es una subsidiaria de ActivTrades PLC, una entidad con sede en The Loom, Office 2.5, 14 Gower’s Walk, Londres, Reino Unido – E1 8PY, autorizada y regulada por la Autoridad de Conducta Financiera (FCA) en el Reino Unido con el número 43441.

Los productos ofrecidos por ActivTrades Corp son instrumentos complejos y conllevan un alto riesgo de perder capital rápidamente debido al apalancamiento. La mayoría de los clientes minoristas pierden dinero cuando negocian derivados con ActivTrades Corp. Consulta en www.activtrades.com el porcentaje actualizado de clientes que pierden dinero con esta institución al operar con Derivados. Debe considerar su grado de comprensión de cómo funcionan los productos complejos y si puede arriesgarse a perder su inversión. El rendimiento pasado no garantiza resultados futuros. Las fluctuaciones de precios pueden ser particularmente fuertes en el caso de un activo con mayor volatilidad y el valor de una inversión puede caer repentina y sustancialmente.

Los activos financieros o inversiones presentados en esta plataforma pueden no ser adecuados para todos los inversores, ya que no tienen en cuenta los objetivos de inversión, la situación financiera o las necesidades específicas de cada inversor, considerando la política de idoneidad. Los inversores deben obtener asesoramiento financiero independiente, en función de sus características personales, antes de tomar una decisión de inversión. Te recomendamos conocer las características y riesgos de los mercados antes de emprender.

Toda comunicación realizada a través de la world wide web está sujeta a interrupciones o retrasos, que pueden impedir o perjudicar el envío o recepción de información actualizada. ActivTrades Corp, ActivTrades PLC y/o cualquier otra afiliada no serán responsables de los datos sufridos por sus clientes como resultado de la falla de los servicios prestados por terceros.

ActivTrades no hace recomendaciones ni brinda asesoramiento sobre asuntos de inversión, financieros, legales o fiscales. La información contenida en este sitio web tiene únicamente fines informativos, no constituye ni debe interpretarse como un análisis, solicitud de compra o venta, oferta o recomendación de cualquier activo financiero o inversión, asesoramiento legal o fiscal, sugerencia de asignación o adopción de estrategias por parte de parte de ActivTrades.